まいど!タケよん!(@takeyon7)です。

2019年ももう5%強が過ぎましたが、去年の資産クラス別の成績を振り返ってみます。頭に数字が入っていない時点での印象では2018年相場は悪く、総じてマイナスリターンな印象です。

印象だけに終わらず、数字を見て振り返ってみたいと思います。振り帰りの対象は国内株式、先進国株式、新興国株式、国内債券、先進国債券、新興国債券、国内不動産、先進国不動産です。

鋭い方はお気付きではないでしょうか?よくある8資産バランス投信のポートフォリオは上記の8資産クラスを均等に組み込んだ投信です。

国内株式の2018年リターンはマイナス18.85

TOPIXの年初年末の数字から算出しました。思った以上に下げましたね。近年はインデックスファンドへの積立投資がブーム(?)のように思います。タケよん!の会社の同僚からも積立投資を始めたと言う話を聞いたことがあります。

しかし2018年に投資を始めた方は苦境の1年だったのではないでしょうか。投資を始めるとなると一番身近な国内株式から始めますよね。他の資産クラスを買う人も居るかも知れませんが、多くの方が日本株式もポートフォリオに組み込んでいるでしょう。

ですがいきなり-18%超です。始めた時に割安に買えたと思って継続していくことが大事ですね。

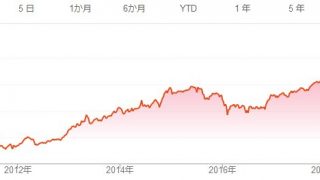

先進国株式の2018年リターンはマイナス10.7%

調査対象インデックスはMSCI コクサイ・インデックスです。この指数は日本を除く先進国の株式で構成されています。でも大半(約65%)はアメリカの株式です。米中貿易戦争の影響でNYダウの暴落もよくニュースになっていました。イメージ的には日本よりも世界株安の印象なのでもっと下落しているかと思いましたが-10.7%の下落でした。

新興国株式の2018年リターンはマイナス20.06%

超調査対象の指数はMSCI エマージング・マーケット・インデックスです。新興国はボラティリティが高い印象があります。そして米中貿易戦争の渦中の中国株式を30%組み込んだ指数なので影響がもろに出ています。

国内株式、先進国株式、新興国株式と世界に分散すると言う投資の王道手法を取ったとしても全てがマイナスリターンに終わってはあまりリスクの分散にはなっていません。リーマンショック時もそうでしたが下がるときはまとめてガツンと下がることを理解しておきましょう。

※リターンの算出は対象指数に連動する上場インデックスファンド海外新興国株式(1681)の株価より算出しています。

国内債券の2018年リターンはプラス0.69%

評価対象指数はNOMURA-BPI総合です。日本の国債は一応プラスリターンでした。ここは想定通りですね。ゼロ金利政策のため、よくも悪くも安定しています。微妙にプラスリターンだけど投資妙味は無いと言うのが日本国債です。

非常に安定している反面、リターンはほぼ望めない。でもリスク資産であるという事であまり良い投資対象ではないと考えています。リターンが望めないのでポートフォリオを全体のボラティリティを下げる目的ならキャッシュポジションにしたほうが良いと考えます。もしくは全体の株式比率を下げて先進国債券クラスを増やすかですね。

※指数の算出にはNEXT FUNDS 国内債券・NOMURA-BPI総合連動型上場投信(2510)の株価を使用しています。

先進国債券の2018年リターンはマイナス5.77%

評価対象指数はFTSE世界国債インデックス(除く日本・円換算)です。ボラティリティの低めの債券でもマイナスリターンとなっています。指数の半数はアメリカの国債です。アメリカと言えば2018年は金利上昇中であったため債券価格は下がっていきます。

今後金利上昇ペースは鈍化もしくは利上げを見送るとの意見もあります。そうなると今年以降の株価はトレンドが変わるかも知れません。

※指数の算出にはNEXT FUNDS 外国債券・FTSE世界国債インデックス(除く日本・為替ヘッジなし)連動型上場投信の株価を使用しています。

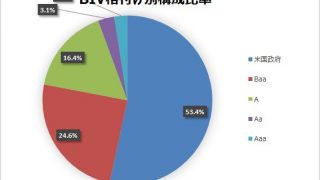

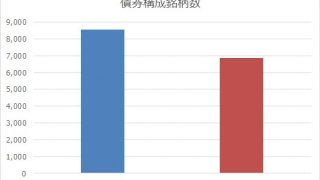

新興国債券の2018年リターンはマイナス13.01%

評価対象指数はブルームバーグ・バークレイズ自国通貨建て新興市場国債・10%国キャップ・インデックスです。2018年はトルコショックなど一段と新興国通貨安が進んでいます。その影響もあってのマイナスリターンです。

2018年は株式も債券もマイナスリターンとなる寂しい1年間でした。リスク低下を目的に株式も債券もポートフォリオに組み込んでも下がるときは下がります。債権を組み込む目的は最大ドローダウンの軽減と理解する必要があります。

※指数の算出には上場インデックスファンド新興国債券(1566)の株価を使用しています。

国内不動産の2018年リターンはプラス6.61%

評価対象指数は東証REIT指数です。8資産クラスで唯一ちゃんとしたリターンを上げたのがこの国内不動産クラスでした。私のポートフォリオにも一部組み込んでいますが、低ボラティリティで常に安定した値動きだったのがREITでした。

ただ、楽観視は禁物でREITも落ちる時は落ちる事を認識しておく必要があります。リーマンショックのような不動産の信用力が低下した際は大きく下落しますので。

先進国不動産の2018年リターンはマイナス8.46%

評価対象指数はS&P 先進国 REIT指数です。国内の不動産は好調でしたが海外の不動産はマイナス成長となってしまいました。2018年はREIT分配金の引き下げ、米国金利が上昇によって不動産への投資妙味が薄れ、よりリスクの低い債券へ資金が流出した1年でした。実際に海外ではETFやREIT投信も運用資産が流出していました。

米国金利動向のトレンド変換点かもしれない2019年はまた同行が変わるかも知れません。

まとめ:2018年は株も債券も下落の1年

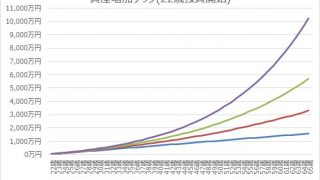

日米ともに好調だった2017年とは裏腹に国内REIT以外は冴えなかった2018年でした。各資産のリターンをグラフにまとめてみました。

改めて見ても下向きな残念な結果ですね。最近積立投資を始めた方もこれにめげずにリスクを理解した上で今後の投資計画どおりに積み立てていってほしいものです。タケよん!も積立を辞めるつもりもありませんし、予定通りコツコツ買い増しする予定です。

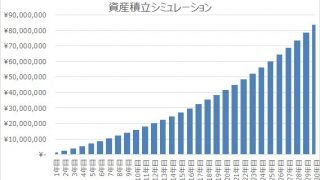

投資では1年や3年5年の短い時間軸でリターンを評価してはいけません。10年20年、時には若い人なら50年くらいの長期スパンでのプラスリターンを目指していくものです。資本経済では長期では成長を続けるので長期の時間軸でプラス方向に収束していくことを目標としましょう。さすがに50年もあればプラスで終えると思いますがね。

ブログ後記

つみたてNISAやiDeCoの浸透も進んできた印象です。そんな中の2018年の結果で投資=危険、よって「悪」と言うレッテルを貼られるのが心配です。GPIFの運用状況も短期的なマイナスに対して上げ足を取るような報道がされていますし。

超長期でのつみたて投資が広く、そして正しく浸透することを願っています。

ほな、また。

関連記事です。つみたて投資を始めたいけど何を買えば?とりあえずeMAXIS Slimシリーズならハズレでは無いです。

資産クラスに債券は取り入れていますか?その債券、本当に必要ですか?