まいど!タケよん!(@takeyon7)です。

インデックスに長期で勝てるアクティブ投資が少ない事が事実なので、長期投資するなら積立でインデックス投資と言うのが賢い風潮です。

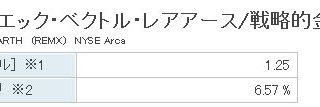

ではインデックス投資の投資先を何で選べば良いのでしょう。指数に連動するのでファンドマネージャの手腕など関係ありませんね。見るポイントは実は少なく、投資対象と経費率を見て選べば良いです。

分配金を生活費に充てたい場合は分配利回りも気になるポイントです。という事で今回は米国株式市場で買う事ができて、高分配利回り、低コストなETFにどんな種類があるのか調べて見ました。

スクリーニング条件

- 経費率が0.20%以下であること

- 分配利回りが税引前で3.0%以上あること

- 楽天証券で購入可能であること

高分配利回り・低コストなETFは18本ありました

結構厳しいスクリーニング条件だったと思いますが、それでも18本のETFが該当しました。投資対象としては株式もしくは債券でした。債権も利回りが高くなりがちな長期債券が多いです。ジャンク債などのハイ・イールド債券ETFは経費率が高くなる傾向があるため含まれていません。

| No | ティッカー | 銘柄名 | 分配金利回り | 経費率 | 投資対象 |

| 1 | SPYD | SPDR ポートフォリオS&P 500 高配当株式ETF | 5.18% | 0.08% | 株式 |

| 2 | VCLT | バンガード・米国長期社債ETF | 4.40% | 0.07% | 債券 |

| 3 | SPLB | SPDR ポートフォリオ米国長期社債ETF | 4.39% | 0.07% | 債券 |

| 4 | BLV | バンガード・米国長期債券ETF | 3.89% | 0.07% | 債券 |

| 5 | XLE | エネルギー・セレクト・セクター SPDR ファンド | 3.88% | 0.13% | 株式 |

| 6 | XLU | 公益事業セレクト・セクター SPDR ファンド | 3.77% | 0.13% | 株式 |

| 7 | LQD | iシェアーズ iBoxx 米ドル建て投資適格社債 ETF | 3.60% | 0.15% | 債券 |

| 8 | VGK | バンガード・FTSE・ヨーロッパETF | 3.55% | 0.09% | 株式 |

| 9 | VCIT | バンガード・米国中期社債ETF | 3.53% | 0.07% | 債券 |

| 10 | IGIB | iシェアーズ 米ドル建て中期社債 ETF | 3.50% | 0.20% | 債券 |

| 11 | USIG | iシェアーズブロード米ドル建投資適格社債 ETF | 3.45% | 0.06% | 債券 |

| 12 | XLP | 生活必需品セレクト・セクター SPDR ファンド | 3.38% | 0.13% | 株式 |

| 13 | AGGY | ウィズダムツリー米国債券ファンド(利回り強化型) | 3.33% | 0.12% | 債券 |

| 14 | HDV | iシェアーズ コア米国高配当株 ETF | 3.31% | 0.08% | 株式 |

| 15 | SPIB | SPDR ポートフォリオ米国中期社債ETF | 3.10% | 0.07% | 債券 |

| 16 | VYM | バンガード・米国高配当株式ETF | 3.08% | 0.06% | 株式 |

| 17 | SPAB | SPDR ポートフォリオ米国総合債券ETF | 3.06% | 0.05% | 債券 |

| 18 | VEA | バンガード・FTSE先進国市場<除く米国>ETF | 3.04% | 0.07% | 株式 |

この中でもタケよん!が気になった3つのETFを簡単に紹介します。

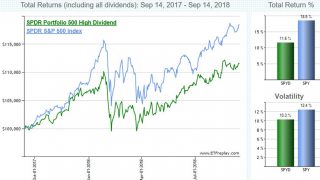

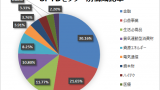

【SPYD】REIT多めの高配当株式ETF

まず一つ目は上記ランキングトップの高分配利回りのSPYDです。

株式ETFなのですが、ずば抜けて利回りが高い訳は米国REITを含んでいる割合が多いからです。その割合は約20%超です。S&P500の中の不動産の割合が約3%であることを鑑みるとウェイトの違いが大きく違う事が分かります。

不動産はボラティリティが高い点は注意したいですがそれを理解した上でSPYDを保有するメリットはあります。楽天証券で購入できる不動産ETFは経費率が低いものでも0.25%程度あります。そのため、ポートフォリオに不動産セクターをトッピングする目的でSPYDを保有するのも戦略の一つですね。

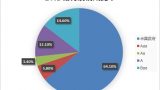

【VYM】高配当株式の王道で超低コストETF

米国株ブロガーにも人気のVYMです。人気なのは裏付けされた理由があり、その主たる理由は超低コストである点です。経費率は0.05%とビジネスとしての儲けを心配するレベルです。運用額が巨額なのでその心配は不要でしょうけど。

投資先は安心の大型株&もらって嬉しい高配当株と一石二鳥感もあります。

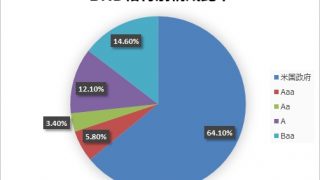

【SPAB】総合債券ながら唯一のランキング入り

SPABはバンガードのBND、ブラックロックのAGG、スパイダーのSPABと総合債券ETF3兄弟の一角です。どれも投資先、経費率を比べてもそん色ないETFですが、ちょっぴり分配利回りが高いのがSPABです。分配利回りを重視する場合はBNDやAGGではなくSPABを選ぶことになるでしょう。

ブログ後記

米国株高の影響か全体的にETFの分配利回りは低下気味です。それでもこれだけの低コスト高配当ETFが揃っており、投資環境に恵まれていると思います。

この環境を利用しない手はないですね。ほなまた。

関連記事です。ランキング1位だったSPYDの分析記事です。

総合債券ETFでタケよん!も保有しているBNDの分析記事です。

高利回りならJ-REITも十分に高利回りです。