米国株ETFの魅力として高い成長力も良いですが、配当金を重視する方も多いのではないでしょうか。その際に投資候補として挙がるのがVYM,VIG,HDVです。

いずれも魅力的なインカムゲインを享受できる優良ETFですので配当利回り、増配率、トータルリターンの比較をしてみました。

その結果、高配当系ETFと言えど、トータルリターンのVYM、高配当のHDVとそれぞれ特徴があることが分かりました。

なぜ米国株式の配当重視ETFなのか

米国市場には配当利回りが5%を超える企業や、連続増配50年以上の企業も銘柄選びに迷うほど沢山あります。

SBI証券で取引可能な米国株式を配当利回り5%以上でスクリーニングすると1,431件中、57件がヒット(約4%)します。同一条件で国内株式をスクリーニングすると3,984件中、25件(0.6%)しか該当しません。

このように日米株式市場で比較をしてみても、米国株式市場の高配当株式が多いことが分かります。

また連続増配に関してもアメリカでは50年以上もの連続増配企業が複数あるのに対し、日本では最長でも花王(4452)の28年連続増配です。次点で3社が20年連続増配といった具合です。

このような連続増配や高配当株式が多いアメリカ市場では配当いフォーカスした優秀なETFが生まれる土壌が整っていると言えます。

VYM,VIG,HDVの特徴のおさらい

VYMはバンガード社のETFで大型株かつ、配当利回りが市場平均以上の銘柄で構成されたETFです。

VIGはバンガード社のETFで大型株かつ、10年以上増配実績のある銘柄で構成されたETFです。

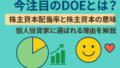

HDVはブラックロック社のETFで米国の有名・優良企業の高配当銘柄で構成されたETFです。

各ETFの詳細を知りたい方は過去の紹介記事をご覧ください。

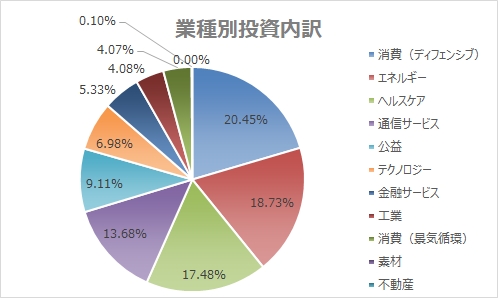

配当利回り比較

配当利回りの比較ではHDVが一歩抜け出しています。VIGは連続増配を謳っているため、配当利回りで比較すると高配当ETFであるVYMやHDVよりは大人しい数字となっています。

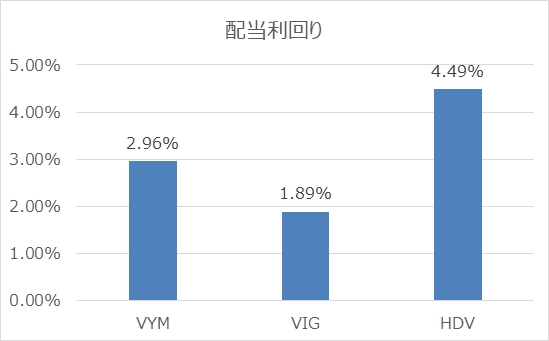

配当実績比較

過去の配当金の支払い実績を比較してみました。HDVは2012年設定のETFとなります。

配当金の実績は各ETFで横並びで最近は2ドルから3ドル程度の配当金が毎年支払われています。

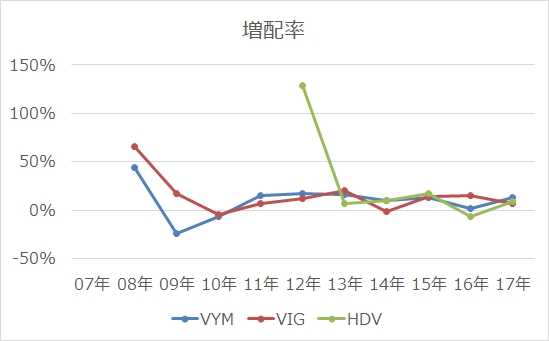

増配率比較

増配率のグラフになります。HDVは設定された12年のみ配当が少なかったので翌13年だけ増配率が100%を超えていますが、最近5年間の増配率は各ETF横並びです。

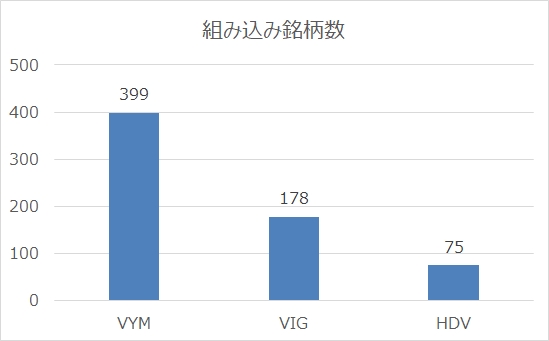

組み込み銘柄数比較

銘柄数は差が出ている部分でVYMが一番多く、399銘柄で構成されています。対してHDVは一番少なく75銘柄です。

組み込み銘柄数が少ないと1つの個別株式の値動きの影響を大きく受ける形になります。ETFとしては分散効果を期待したいのでリターンが同じ場合は、より分散されている方がリスクヘッジになるため優秀と考えています。

経費率

経費率は大きな差はありませんが、VYMだけが頭一つ安く0.06%と安価です。

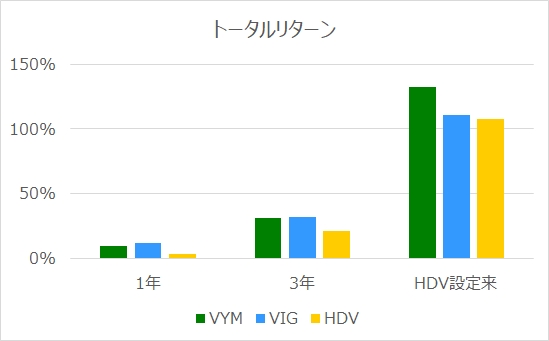

配当金込みのトータルリターン比較

良いETFとは最大限の利益をもたらしてくれるETFです。配当に着目したETFですので配当金込みのトータルリターンで3種のETFを比較してみました。

比較期間は直近1年、3年とHDV設定(2011年)来です。インカムゲイン重視の投資の場合、長期投資に向いていますので2011年からの7年間で132%のリターンを出しているVYMは優秀ですね。

各期間の詳細チャートも載せておきます。

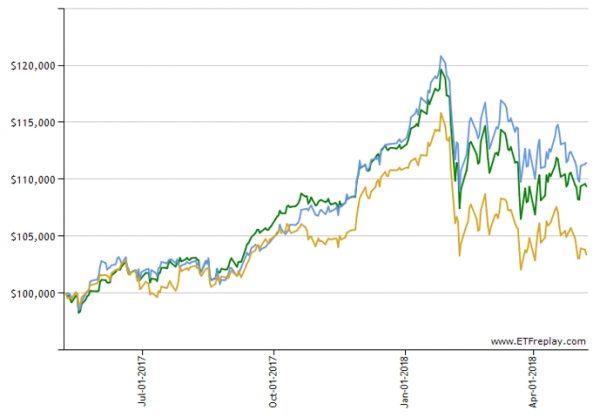

まずは直近1年間のチャートです。青のVIGが一番良い成績でHDVのリターンが冴えないですね。

(凡例 緑:VYM、青:VIG、黄:HDV)

ETFreplay.comより

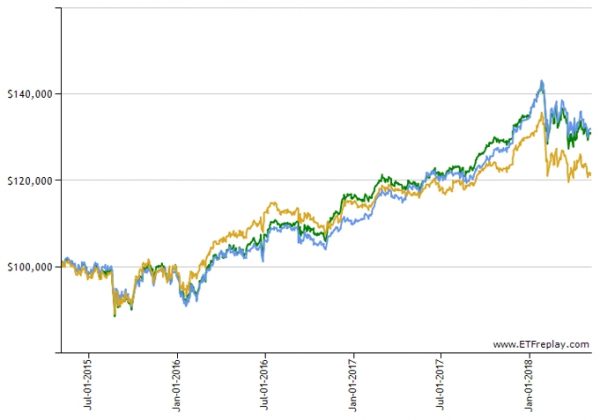

続いて直近3年間のチャートです。VYM、VIGは最終着地点では差異なしですが、2016年~2017年にかけての間は緑のVYMのほうが青のVIGに対して勝っている期間があります。

ETFreplay.comより

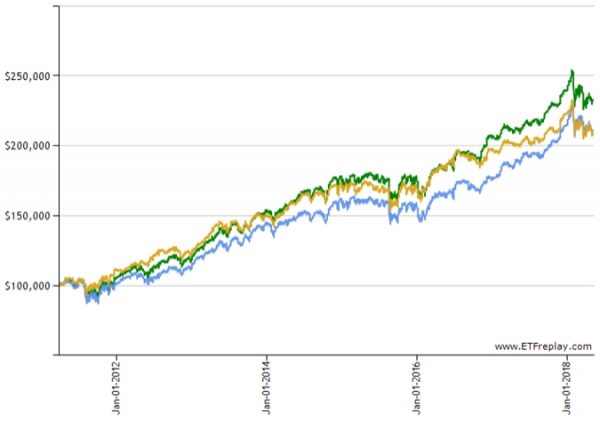

最後に最も新しいHDV設定来(2011.3.29~)のチャートです。やはりここでも緑のVYMが他より優れています。HDV設定来だと長らくの期間、黄色のHDVが青のVIGに勝っています。

ETFreplay.comより

まとめ

いかがでしたでしょうか。配当利回りではHDVが頭一つ抜け出していますが、配当金込みのトータルリターンではVYMが優秀でした。

組み込み銘柄数も約400銘柄と広く分散されているVYMが総合的にみても優秀かと思います。

まとめとしては僅差ですが、VYM>VIG>HDVとタケよん!は見ています。

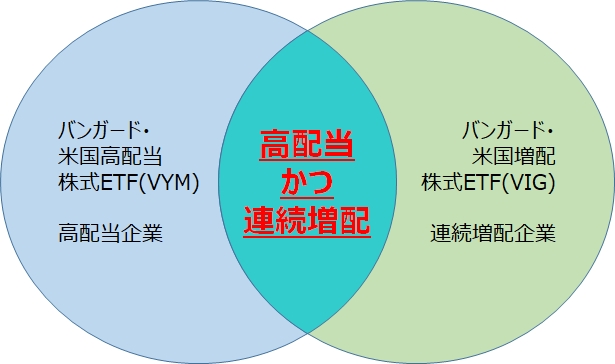

関連記事です。VYMとVIGに重複している銘柄は優秀なんじゃないの?という単純な発想を検証してみました。