優待クロスは楽しいけど、優待クロスだけでは資産形成は難しいと考えています。

一方でインデックス投資は確かに資産形成に有効だけど優待到着ラッシュ的な生活に華やかさを添えてくれないです。

人とは強欲な生き物なので資産形成も優待到着ラッシュも両方味わいたいわけですよね。

そこで私が2021年から実践している優待クロスとインデックス投資の一挙両得強欲ハイブリッド投資(以降、優待・インデックスハイブリッド投資)について紹介します。

何度かX(旧ツイッター)のスペースで話したことがあるので聞いたことがある人もいるかも?

一挙両得強欲ハイブリッド投資?なんかすごいネーミングセンスやな。

誰でも思いつくような手法やから完全に名前負けしてるけどな!

前提のお話

優待クロスを実践済みの方、もしくは下記の説明でご理解いただける方を当記事の対象とさせてください。

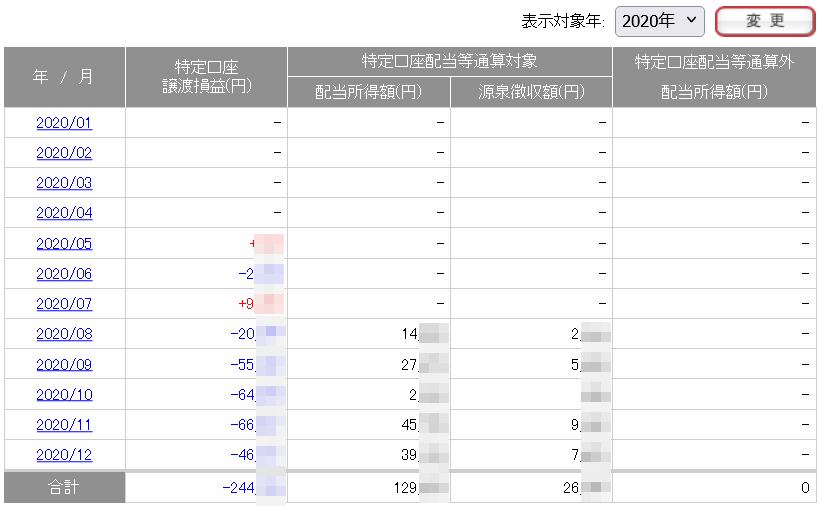

株主優待の取得を目的に、同じ銘柄を同じ株数で現物株式の買いと、信用取引の売建を同値で約定するように取引する手法のことです。

auカブコム証券より

優待クロスの経済的デメリット

優待クロスの経済的デメリットとはクロスコストとも表現される貸し株金利による資産の減少です。優待品で≒現金のようなクオカードやギフトカードを頂けることもありますが優待クロスオンリーだと証券口座内の資金はみるみる減っていきます。

ちなみにこちらは優待クロスを始めた2020年の日興証券の特定口座内の譲渡損益・配当金の履歴です。

株でめちゃめちゃ損している人の口座みたいになっています笑。いや確かに現金は損していますが。

このように優待たくさん貰える半面、優待クロスだけでは資金は着実に減っていきます。生活費が抑えられる分、入金力が高まるのは事実ですが資金は着実に少しずつ目減りしていくのが優待クロスです。

ちなみに株主優待のメリット部分が気になる方はこちらの記事をご覧になってください。

優待・インデックスハイブリッド投資の手法とは

優待クロスでは性質上、そこそこの資金力を必要とされます。例えば1,000万円を優待クロスに活用するならこの1,000万円は増えません。むしろ前途のように減ります。

一方でインデックス投資なら1,000万円が年平均で5%程度増える算段です。

(インデックスの利率について当記事で論じるつもりは無いです。便宜上記事内では5%ということにしておきます)

つまり優待クロスだとこの年利5%分、1,000万円の元金なら年平均50万円の現金利益を捨てていることになります。もったいないですよね。

優待クロスは現物株式が必須!だけどインデックス投資なら信用取引でも買えるのでは!?

とある日思いついたのが2021年でした。クロス初めてぼーっとしていたら1年間も過ぎてました。

と言うことで掲題の優待・インデックスハイブリッド投資とは優待クロス用に現物株式を転がしつつ、インデックス投資の恩恵を受けるために信用取引枠でETFを持つことです。それだけです。

信用取引ってリスクでは?とお思いの方へ。優待クロスは両建てなので換金に時間はかかるもののリスク的にはほぼキャッシュポジションと同義と捉えることができます。このキャッシュポジション分でインデックス投資しようぜ!というのが優待・インデックスハイブリッド投資の基本コンセプトです。

なので優待クロス用資金以上にETFを信用買いするとそれは普通の信用取引リスクと同じなのでご注意ください。

2021年から実践しているのが下記画像です。他のETFや証券口座もありますが。

楽天証券での信用建玉ではS&P500のETFを計4,000株、2021年から信用枠で持ちっぱなしです。

それだけ?もっとスペシャルな手法かと思ったわ。

それだけやで!でも注意点もあるから続きも見てや!

優待インデックスハイブリッド投資手法の注意点

このハイブリッド手法だと優待も貰えてインデックス投資で年平均5%の資産形成も狙えるのすごいね!と思ったあなた!ちょっと待ってください。

この投資手法、ETF選定を失敗すると資金垂れ流し投資になるのでご注意ください!!

信用取引ならではの手数料がデメリット

信用取引は基本的には短期的に売買を行って株価上昇を狙う取引に使われます。インデックス投資のような長期投資にはあまり向かないです。だって手数料がそこそこかかるから…

信用取引にかかるコストについて整理します。私がメインで使っている日興証券と楽天証券について整理します。

SBI証券がメインの人ごめんなさい。

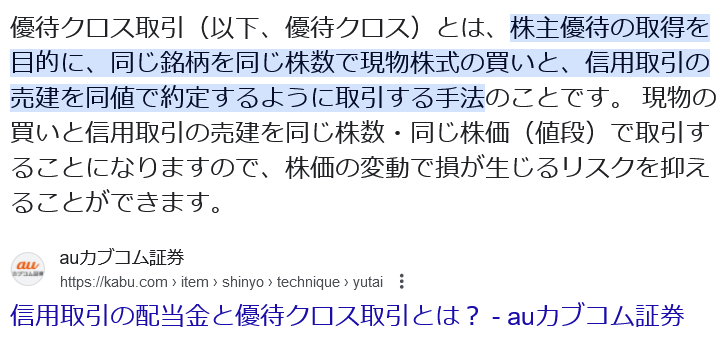

信用金利

まずは信用金利です。日興証券の場合、制度信用で2.5%、一般信用で3%の手数料を取られます。

日興証券HPより

ちなみに楽天証券の場合、制度信用でも一般信用でも年2.8%です。

楽天証券HPより

インデックス投資の年平均リターンを5%と仮定すると半分以上が信用金利で持っていかれる計算です。

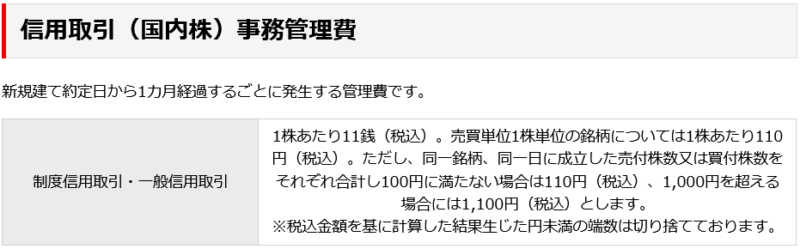

管理費/事務管理費

金利以外にも信用建玉と保有する期間に応じて管理費が必要となる場合があります。

日興証券の場合は無料です(信用金利に含まれていると考えた方が良いですね)

日興証券HPより

楽天証券の場合は1株当たり11銭、売買単位1株単位の銘柄については1株あたり110円(税込)がかかります。月ごとかつ1株or売買単位ごとにかかるので馬鹿にならないです。

楽天証券HPより

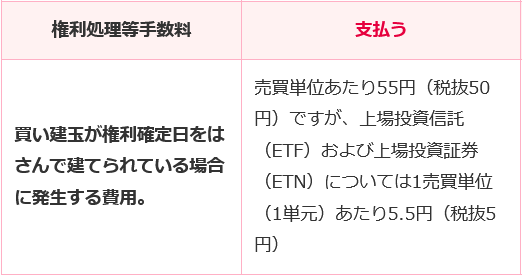

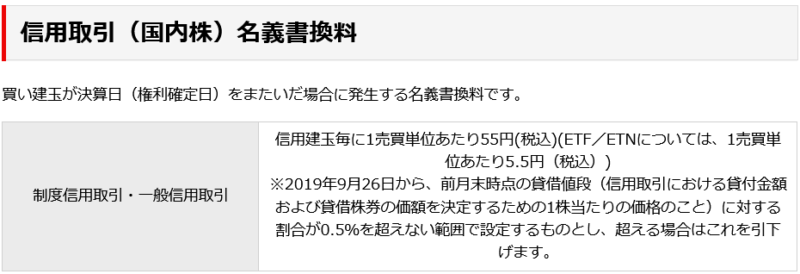

権利処理等手数料/名義書き換え手数料

証券会社によって名前が異なりますが、権利確定日を迎えるごとに発生する手数料になります。

こちらは日興証券、楽天証券ともに同じで1売買単位あたり55円(ETFは5.5円)になります。

日興証券HPより

楽天証券HPより

手数料形態から考えるコスト抑制策

信用金利については保有期間に対してかかるので特にコスト抑制の余地は無いですが、管理費と権利処理等手数料についてはコスト抑制の余地があるので紹介します。

管理費/事務管理費のコスト抑制策

日興証券は管理費がかからないので検討の余地が無いですが、楽天証券を使う場合は場合によってはコスト抑制の余地があります。

条件を再録すると「1株あたり11銭(税込)。売買単位1株単位の銘柄については1株あたり110円(税込)。ただし、同一銘柄、同一日に成立した売付株数又は買付株数をそれぞれ合計し100円に満たない場合は110円(税込)、1,000円を超える場合には1,100円(税込)とします。」です。

私が2021年から信用買いしているiシェアーズ S&P500 米国株 ETF(1655)ですが株価は566円(2024年5月2日終値)です。

こちらは売買単位が10株ですので最低数の10株ですと5,660円分の建玉に対し最低料金の110円が毎月かかります。これは年利23.3%の手数料がかかる計算です。完全に手数料負けします。

同ETFを2,000株の場合、113.2万円の建玉に対し、220円(2,000株×11銭)が毎月かかります。これだと年利0.23%まで落ちる計算になります。

仮に20,000株の場合、1,132万円の建玉に対し、上限の1,100円が毎月かかります。これだと年利0.12%まで更に落ちる計算になります。

このように資金力を上げていくと手数料負担を抑えることが可能です。

ただ、上場インデックスファンド米国株式(S&P500)(1547)の株価8,546円(2024年5月2日終値)、売買単位10株の場合はまた違う数字が見えてきます。

100株854,600円の建玉の場合、最低料金の110円が毎月かかります。これだと年利0.15%まで落ちる計算になります。

一方でMAXIS 米国株式(S&P500)上場投信(2558)のように売買単位が1株の場合は1株当たり110円かかるので注意が必要です。

株価は22,635円(2024年5月2日終値)で10株で226,350円の建玉に対し、110円×10株=1,100円が毎月かかります。これだと年利5.83%かかります。

つまり売買単位が1株ではなくて10株のETF、かつ株価の高く最低投資金額が高いETFが優待・インデックスハイブリッド投資に向いています。

ただ、日興証券の場合は管理費がかかりませんので少額での優待・インデックスハイブリッド投資手法を行う場合は日興証券の方が向いていることになります。

建て日から1か月経過するごとにかかるので1か月経つ直前に立て直す荒業もありますが…。

権利処理等手数料/名義書き換え手数料

権利処理手数料の算出方法は日興証券も楽天証券も同一で「信用建玉毎に1売買単位あたり55円(税込)(ETF/ETNについては、1売買単位あたり5.5円(税込))」です。

前途のiシェアーズ S&P500 米国株 ETF(1655)の場合、最低数の10口ですと5,660円分の建玉に対し5.5円が権利日(年2回)毎にかります。これは年利0.19%の計算になります。

一方でMAXIS 米国株式(S&P500)上場投信(2558)の場合株価は22,635円(2024年5月2日終値)ですので最低数の1口ですと22,635円分の建玉に対し5.5円が権利日(年2回)毎にかります。これは年利0.04%の計算になります。

年利0.15%も差が開きました。信託報酬もほぼ横並びですので優待・インデックスハイブリッド投資を行う場合は2558のような最低投資金額が高いETFの方が有利になります。

もう1点は権利日ごとに手数料がかかる点に着目すると権利日の回数が少ない方が優待・インデックスには有利に働きます。最悪なのはグローバルX 米国優先証券ETF(2866)のような毎月分配型ETFです。しかもこちらは売買単位が1口ですので、1,020円(2024年5月2日終値)分の建玉に対し5.5円が権利日(年12回)毎にかります。これは年利6.47%の計算になります。1売買単位ごとに手数料がかかるので10株だろうが100万株だろうが年利6.47%の手数料がかかるので敗戦濃厚です。

優待・インデックスハイブリッド投資に向いているETFの選び方

おさらいするとこの投資手法に向いているETFの選び方は下記のようになります。

管理費/事務管理費のコスト抑制策の観点では日興証券を選ぶこと。

楽天証券を使う場合は売買単位が1株ではなく10株のETFかつ最低て投資金額の高い

選ぶこと。

権利処理等手数料/名義書き換え手数料の観点では権利日の回数が少ないETFを選ぶこと。

最低投資金額が高いETFを選ぶこと。

ブログ後記

どんなETF選ぼうとも信用金利はそこそこ取られるので期待リターン5%設定なら2%程度まで落ちます。1,000万円のクロス資金なら20万円の改善です。大目に見て8%の期待リターン設定でも5%、50万円の改善です。

とはいえメリットは享受できそうなことが分かったので私は今後も続ける予定です。

こうやって詳しく調べていくとETFは何でもいい訳ではないと気付かされました。なんとなく信用枠でETF買っときゃ儲かるでしょ!と思っている人への注意喚起になれば幸いです。

好評だったら優待・インデックスハイブリッド投資向けETFも真剣に選んで記事にしようかな?と思うので応援よろしくお願いします笑