最近は高配当な株やETFが好きでどんどん比率を増やしていっています。

そこで最近気になったアメリカの優先証券ETFが気になったので調べてみました。

優先出資証券ってなぁに?

まず初めに優先出資証券がどんなものかをお伝えします。

「出資証券」なので企業などが資金調達の一環として発行している証券になります。そしてその証券は株式市場で売買できます。何が「優先」なのかというと会社が解散した際に株式よりも「優先的」に資産の配分を受けられるからです。

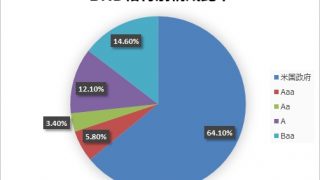

ちなみに資産配分の優先度合は債権>劣後債>優先証券>株式の順となります。

そのため優先証券は債券と株式を組み合わせたようなハイブリット証券と言われています。

企業が資金調達の手段として発行している点は債権や株式と同じなのですが、債権のように定期的に配当が受け取れますが、優先証券では議決権は持たず、株式と同様に株式市場で売買ができます。

ちなみに日本株では伊藤園第1種優先株式(25935)が有名ですね。

各優先出資証券ETFの比較

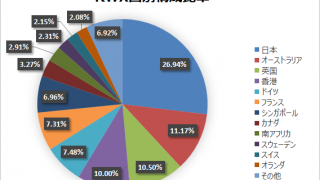

日本での優先出資証券は少ないですが、米国では資金調達の手段として広く利用されています。

それらをパッケージしたものが米国優先証券ETFです。

メジャーなのはPFF、PFFD、2866です。2866はPFFDの東証上場バージョンです。

上記3つのETFを比較してみた表が以下になります。

| 銘柄 | PFF | PFFD | 2866 |

| 銘柄名 | iシェアーズ 優先株式&インカム証券ETF | グローバルX 米国優先証券ETF | グローバルX 米国優先証券ETF |

| 運用会社 | ブラックロック | グローバルエックス | グローバルエックス ジャパン |

| 経費率 | 0.46% | 0.23% | 0.2575% |

| 利回り | 6.31% | 6.39% | 5.34% |

| 分配月 | 毎月 | 毎月 | 毎月 |

| 組入銘柄数 | 450 | 221 | 221 |

| 運用額 | 2兆909億円 | 3,551億円 | 62億円 |

| 設定日 | 2007/3/26 | 2017/09/11 | 2022/9/28 |

PFFは世界最大の資産運用会社が運用する老舗のETFに対しPFFDは比較的設定が新しいETFの代わりに手数料が安い特徴があります。2866はPFFDの東証上場バージョンなので中身はPFFDと同じです。

中身は同じですが2866は円建てのため、円安影響で基準価格(円)が上がった結果、分配金利回りは下がってしまっています。

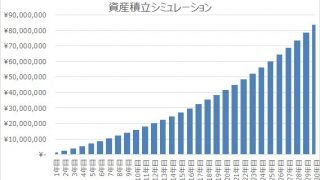

推しは2866!理由は二重課税調整の対象だから!

わたくし個人としてはこの3つの中で資産を投じるなら2866を選びます。最大の理由はPFFやPFFDの場合、米国での10%の課税後に日本での20.315%も課税される二重課税状態(*1)になりますが、2866の場合外国税額控除の制度が適用されているため、二重課税調整の対象となっています。

つまり、日本株同様に国内課税分の20.315%の課税のみで済みます。特定口座の場合、ややこしい確定申告も不要です。

(*1)確定申告で外国税額控除を適用することで外国で課税された税金を取り返すことは可能です。

あと2866はいちいち為替手数料を支払ってドル転する必要がないのも大きいですね。分配金も円で入金されますし。

ブログ後期

基本的には米株、日本の高配当株を中心としたETFをメインに保有していますが、高配当個別株やこのような高配当ETFもおまけ的に保有していきたいと思います。

早速100株だけですが買ってみました。