最近の株式市場でじわじわと話題になっているのが「DOE(株主資本配当率)」というキーワードです。

配当性向はよく聞くけど、DOEって何?株主資本ってそもそもどういう意味?🤔という方も多いと思います。

株主資本配当率の計算方法や意味を知りたい方におすすめな記事なるように書いてみました!

この記事では、DOEの基本から、株価やPBRとの関係、そして投資家としての活用法までわかりやすく解説します。

投資初心者から中級者まで、知っておくと銘柄選びの幅が広がる考え方ですよ😉

DOE(株主資本配当率)とは?

DOEとは「Dividend on Equity Ratio」の略で、日本語では株主資本配当率と呼ばれます。

ざっくり言うと「会社が持っている株主資本(自己資本)の何%を株主に配当するか」を基準にする指標です。

通常の配当方針は「配当性向(利益のうち何%を配当するか)」で決まることが多いですが、DOEは利益が出ていなくても株主資本に基づいて安定した配当を出す仕組みになっています。

例えば、DOEを3%と決めた会社があったとしましょう。

株主資本が1,000億円なら、毎年30億円(=1,000億円×3%)を株主に配当するわけです。

株主資本ってそもそも何?私は良く分かってないで!

発行済み株数×株価、つまり時価総額のことか?

全然別物ですよ。じゃあちょっと株主資本について解説していきますね!

株主資本とは?

「株主資本」という言葉も企業財務とか勉強していないととっつきにくいですよね。

つまり株主資本は「株主のお金が会社の中で積み上がっている部分」であり、DOEはそれを基準に配当を決めるという考え方です。

なるほど!分かったような分からんような。

株主資本とは?

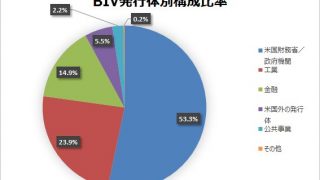

ざっくり説明すると、会社の資産から借金を引いた残りの部分が純資産、そのうち株主から預かったお金(資本金や利益剰余金など)が株主資本です。

- 貸借対照表(B/S)の純資産部分のこと。

- 「資本金」「資本剰余金」「利益剰余金」などを合計した、株主が会社に出資したお金+これまでに積み上げた利益のこと。

- 会計上の“帳簿価格(簿価)”ベースで計算されます。

👉 つまり 企業の内部に残っている株主のお金=会社の総資産から負債を差し引いた残りで、株主の持ち分です。

株主資本って時価総額÷PBRですか?

めちゃくちゃ良い質問です!

結論からいうと 「株主資本 = 時価総額 ÷ PBR」 は ほぼ正しいです ✨

株主資本は簿価ベースの純資産のことですからね!

⚠ 注意点

- この「株主資本」は簿価ベースです。

- マーケットの期待(成長性やリスク評価)によってPBRが変動するので、

時価総額は株主資本とは一致しません。 - 日本株だとPBR 1倍割れ(時価総額 < 株主資本)も結構あります。

✅ まとめ

- 時価総額は市場がつけた評価、株主資本は帳簿の積み上げ(発行済株数×株価)

- 株主資本:会社の帳簿上の純資産(内部に残っている株主のお金)

- 株主資本 = 時価総額 ÷ PBR は正しい(簿価ベースの純資産を示す)

だから DOE(株主資本配当率)は「帳簿上の株主資本」に対してどれだけ配当するか、という指標なんです。

配当性向とDOEの違い

ここでよく比較されるのが「配当性向」との違いです。

- 配当性向:利益のうち何%を株主に配るか

- DOE:株主資本のうち何%を株主に配るか

配当性向は利益が出ないとゼロ配当になりますが、DOEは資本を基準にするため、赤字でも一定の配当を維持できます。

そのため、安定配当を好む投資家にとっては安心材料になりやすいです。

PBR改善や株価への影響

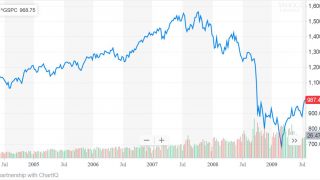

ここ数年でDOEが注目されている背景のひとつが、東証からの「PBR1倍割れ解消要請」です。

PBR(株価純資産倍率)が1倍を割っている企業は「資本をうまく使えていない会社」とみなされがちです。

そこでDOEを導入して「資本を株主にきちんと還元していく姿勢」を打ち出すことで、投資家からの評価を得て株価が上がりやすくなります。

実際に、DOE方針を取り入れた企業では以下のような傾向が見られます。

- 配当の安定性が評価され、長期投資家が入りやすくなる

- PBRが改善して株価が見直されるケースがある

- 株主還元に積極的な企業として海外投資家からの注目も集まる

「DOE導入=すぐに株価爆上げ」とは限りませんが、中長期的には投資家の信頼を得やすい仕組みです。

個人投資家がDOEを活用する方法

では、私たち個人投資家がDOEをどう活用できるか。

ポイントは「銘柄スクリーニング」と「投資スタンスの明確化」です。

① DOE導入企業を探す

企業IRで「DOE」「株主資本配当率」という言葉を検索すると、配当方針にDOEを採用している企業が見つかります。

特にPBRが低めの会社でDOE導入済みなら「株主還元を強化する意志がある」と判断でき、投資妙味が潜んでいる可能性があります。

② 安定配当狙いに活用

DOE採用企業は、業績にブレがあっても一定の配当を維持する傾向が強いので、配当金生活やインカム狙いの投資家には向いていると言えます。

③ 長期投資の安心材料

DOEは「赤字でも最低限の配当が出る」可能性を高めるため、長期で保有する銘柄を選ぶときの安心材料になります。

配当性向・DOE・総還元性向の比較表

最後に、株主還元を考えるうえでよく出てくる3つの指標を整理しておきましょう。

| 指標 | 基準 | メリット | デメリット |

|---|---|---|---|

| 配当性向 | 利益 | 利益連動で自然 | 赤字だとゼロ配当になる |

| DOE(株主資本配当率) | 株主資本 | 配当が安定しやすい | 業績に関係なく資本を削る可能性 |

| 総還元性向 | 利益 | 配当+自社株買いを含む | 利益が減ると還元も減少 |

まとめ

- DOE(株主資本配当率)は株主資本を基準に配当を決める指標

- 赤字でも一定の配当が可能で、安定配当を好む投資家に人気

- DOE導入はPBR改善や株価の安定性向上につながる場合も

- 個人投資家はDOE採用銘柄を探し、長期投資やインカム狙いに活用できる